2020CRO凈利潤(rùn)行業(yè)第一,業(yè)績(jī)下降僅三家最高跌幅968%

2020年CRO平均凈利潤(rùn)行業(yè)第一,業(yè)績(jī)下降的僅三家,最高跌幅達(dá)968% 來(lái)源:藥智網(wǎng)|弎 近日各大上市藥企的2020年度業(yè)績(jī)預(yù)告陸續(xù)出爐。隨著醫(yī)藥板塊的持續(xù)向好,在板塊分化,頭部集中趨勢(shì)大潮中,CRO企業(yè)作為創(chuàng)新藥市場(chǎng)不可或缺的一員,2020年依舊一路向好,再迎

2020年CRO平均凈利潤(rùn)行業(yè)第一,業(yè)績(jī)下降的僅三家,最高跌幅達(dá)968%

來(lái)源:藥智網(wǎng)|弎

近日各大上市藥企的2020年度業(yè)績(jī)預(yù)告陸續(xù)出爐。隨著醫(yī)藥板塊的持續(xù)向好,在板塊分化,頭部集中趨勢(shì)大潮中,CRO企業(yè)作為創(chuàng)新藥市場(chǎng)不可或缺的一員,2020年依舊一路向好,再迎行業(yè)大爆發(fā)。

根據(jù)弗若斯特沙利文的數(shù)據(jù):

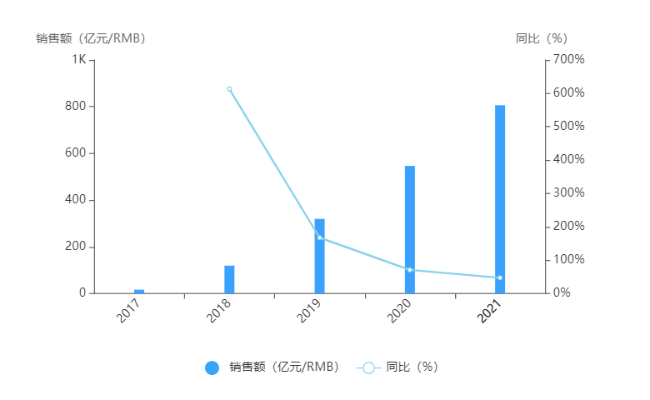

2020年全球CRO市場(chǎng)規(guī)模達(dá)575億美元,其中臨床CRO市場(chǎng)規(guī)模471億美元,臨床前CRO市場(chǎng)規(guī)模104億美元。預(yù)計(jì)未來(lái)3年復(fù)合增速9.79%。

2020年國(guó)內(nèi)CRO市場(chǎng)規(guī)模83億美元,其中臨床CRO市場(chǎng)規(guī)模60億美元,臨床前CRO市場(chǎng)規(guī)模23億美元,預(yù)期未來(lái)3年復(fù)合增速27.49%,遠(yuǎn)遠(yuǎn)高于全球市場(chǎng)增速。

目前國(guó)內(nèi)上市CRO公司僅A股就有十余家,市值合計(jì)近8000億,CRO已然成為二級(jí)市場(chǎng)最受關(guān)注的板塊之一,其2020業(yè)績(jī)預(yù)告也是眾多投資者評(píng)估“CRO板塊”未來(lái)成長(zhǎng)趨勢(shì)的重要數(shù)據(jù)來(lái)源。截止目前藥明康德、昭衍新藥、康龍化成、美迪西、博騰股份等12家企業(yè)的2020年業(yè)績(jī)已預(yù)告完畢。

一、CRO行業(yè)在整體醫(yī)藥行業(yè)中的地位

隨著2017年中國(guó)加入ICH后,有效提高了跨國(guó)藥企在中國(guó)開(kāi)展臨床試驗(yàn)的數(shù)量,國(guó)內(nèi)創(chuàng)新藥數(shù)量大幅上漲的同時(shí),CRO藥業(yè)的利潤(rùn)也在水漲船高,根據(jù)所屬同花順行業(yè)分布,統(tǒng)計(jì)2020年各醫(yī)藥子行業(yè)的營(yíng)收與同比增幅平均值,雖說(shuō)CRO行業(yè)整體增長(zhǎng)水平不佳,但就整體行業(yè)凈利潤(rùn)來(lái)說(shuō)無(wú)疑是可圈可點(diǎn)的。

目前,首批上市藥企中已有222家公布了年終業(yè)績(jī)預(yù)告,取公告數(shù)值中值計(jì)算,凈利潤(rùn)總和達(dá)624.17億元,平均凈利潤(rùn)2.81億元,平均增幅60.75%。而CRO企業(yè)以遠(yuǎn)高于行業(yè)平均的5.39億元凈利潤(rùn),處于所有子行業(yè)首位,其次是2020年由于疫情而大火的器械行業(yè)與醫(yī)藥商業(yè)行業(yè),而化藥行業(yè)則無(wú)奈成為2020平均凈利潤(rùn)最低的子行業(yè)。

同時(shí),另一方面從2020年同比增幅上來(lái)看,CRO行業(yè)的整體數(shù)據(jù)卻處于行業(yè)低位,以-30.64%的數(shù)字位于倒數(shù)第二,僅次于化藥行業(yè)。

二、2020年CRO行業(yè)中業(yè)績(jī)最為突出的企業(yè)

具體統(tǒng)計(jì)、分析CRO行業(yè)中的各大企業(yè)的2020年預(yù)告凈利潤(rùn)及同比增幅,15家企業(yè)中有7家企業(yè)凈利潤(rùn)大幅上升,2家企業(yè)2020年凈利潤(rùn)實(shí)現(xiàn)虧損,3家企業(yè)凈利潤(rùn)同比下降。

1、同比提升最大--博濟(jì)醫(yī)藥

2015年上市的博濟(jì)醫(yī)藥,從事CRO服務(wù)業(yè)務(wù)多年,臨床研究服務(wù)也一直是公司主要的收入和利潤(rùn)來(lái)源,2020年Q1-Q3臨床研究服務(wù)占公司主營(yíng)業(yè)務(wù)收入的47%,業(yè)務(wù)涵蓋臨床前自主研發(fā)業(yè)務(wù),臨床前服務(wù)業(yè)務(wù)、技術(shù)成果轉(zhuǎn)化服務(wù)以及CDMO業(yè)務(wù)。

據(jù)2020年業(yè)績(jī)預(yù)告顯示,其去年業(yè)績(jī)大幅上升,預(yù)計(jì)實(shí)現(xiàn)凈利潤(rùn)1800萬(wàn),同比增長(zhǎng)142.70%-215.50%,扣除非經(jīng)常性損益后的凈利潤(rùn)985.70萬(wàn)元-1465.70萬(wàn)元,比上年同期增長(zhǎng)436.47%-697.71%。是目前公布的CRO企業(yè)中增幅最大的企業(yè)。

其業(yè)績(jī)?cè)鲩L(zhǎng)的主要原因是,2020年主營(yíng)業(yè)務(wù)收入較去年增長(zhǎng)迅速,期間2020年公司加大商務(wù)拓展力度,新增合同金額約5.5億元,較上年同期增長(zhǎng)約15%。

總的來(lái)說(shuō),博濟(jì)醫(yī)藥目前在手訂單充裕,保守估計(jì)至少10億元以上,三季度報(bào)中顯示的服務(wù)的創(chuàng)新藥和醫(yī)療器械項(xiàng)目60多個(gè),其中,在NMPA、FDA創(chuàng)新藥IND階段的有40多個(gè),在臨床階段的有二十余個(gè),目前也必定有所增加。

同時(shí),隨著后期建成一部分CDMO產(chǎn)能,一旦順利運(yùn)轉(zhuǎn),實(shí)現(xiàn)盈利,也將加大公司整體營(yíng)收水平。

2、同比降幅最大--ST百花

據(jù)公告顯示,ST百花2020年度預(yù)計(jì)凈利潤(rùn)為-2.36億元人民幣至-3.54億元人民幣。同比增長(zhǎng)-967.65%,是CRO行業(yè)中降幅最大的企業(yè)。其股票將在2020年年度報(bào)告披露后被實(shí)施退市風(fēng)險(xiǎn)警示。

新疆百花的前身是百花村飯店,1996年,新疆百花村股份有限公司由百花村飯店整體改組后與多家公司共同發(fā)起成立,主要涉及的均是服務(wù)類業(yè)務(wù),上市之后先后更換名字達(dá)12次,主要是在ST、SST與*ST之間變化,企業(yè)目前已連續(xù)兩年虧損,距離退市只有一步之遙。

而其醫(yī)藥研發(fā)外包業(yè)務(wù)的開(kāi)展,是2016年9月通過(guò)發(fā)行股份的方式置入南京華威醫(yī)藥100%股權(quán),完成了從服務(wù)業(yè)、煤炭到醫(yī)藥的轉(zhuǎn)變。縱觀整個(gè)CRO市場(chǎng),華威醫(yī)藥僅僅只是眾多核心競(jìng)爭(zhēng)力不顯的小公司之一,且同樣面臨各種各樣經(jīng)營(yíng)上的問(wèn)題,2019年,華威醫(yī)藥業(yè)務(wù)收入2.31億元,同比下滑32.46%,總收入2.62億元,同比下滑37.49%。

2020年更是因研發(fā)項(xiàng)目進(jìn)度滯后大量客戶終止了合同,伴隨整體訂單下降明顯導(dǎo)致公司營(yíng)業(yè)收入下降的同時(shí),營(yíng)業(yè)成本也在大幅增加。前五大客戶的銷售額占比逐年下滑趨勢(shì)明顯,都充分說(shuō)明了華威醫(yī)藥的實(shí)力已經(jīng)不能滿足大客戶們的認(rèn)可。

大量投資認(rèn)為其2016年的轉(zhuǎn)型不過(guò)是南京華威借殼上市來(lái)“圈錢”的,目前情況看來(lái)其退市之路已在所難免。

3、凈利潤(rùn)最高--藥明康德

隨著CRO龍頭企業(yè)藥明康德的年報(bào)預(yù)告公布,2020年度凈利潤(rùn)收入最高的CRO企業(yè)也正式誕生,全年歸母凈利潤(rùn)達(dá)27.82億元-29.67億元,同比增長(zhǎng)50%-60%;預(yù)計(jì)實(shí)現(xiàn)扣非歸母凈利潤(rùn)22.97億元-23.93億元,同比增長(zhǎng)20%-25%。

而其業(yè)績(jī)實(shí)現(xiàn)大幅度上升,主要得益于:

- 中國(guó)區(qū)實(shí)驗(yàn)室和CDMO業(yè)務(wù)自20Q2全面恢復(fù)正常運(yùn)營(yíng)。下半年海外客戶訂單增長(zhǎng)較快以及公司產(chǎn)能利用率和經(jīng)營(yíng)效率不斷提升,20H2營(yíng)收實(shí)現(xiàn)強(qiáng)勁增長(zhǎng)(漲幅超過(guò)30%);

- 非經(jīng)常損益影響,投資的已上市公司標(biāo)的及非上市公司股權(quán)的市場(chǎng)價(jià)值上漲(影響17.94億元)和非現(xiàn)金賬面公允價(jià)值損失(影響13.49億元)。

其中,中國(guó)區(qū)實(shí)驗(yàn)室服務(wù)中,化學(xué)類服務(wù),TOX等測(cè)試服務(wù)業(yè)務(wù)實(shí)現(xiàn)高速成長(zhǎng),DDSU項(xiàng)目穩(wěn)步推進(jìn);臨床板塊中的SMO、CDS在手訂單實(shí)現(xiàn)較大幅度增長(zhǎng)(50%以上);同時(shí)美國(guó)區(qū)實(shí)驗(yàn)室雖說(shuō)部分客戶項(xiàng)目放緩,但也基本與去年持平。

只有這個(gè)時(shí)候,藥明康德作為綜合性龍頭公司,其卓越的應(yīng)急處理和經(jīng)營(yíng)管理能力可謂發(fā)揮的淋漓盡致。整體基本面持續(xù)向好,平臺(tái)優(yōu)勢(shì)明顯,未來(lái)成長(zhǎng)確定性強(qiáng)。未來(lái)其業(yè)務(wù)延展結(jié)果也眾人關(guān)注的重點(diǎn)。

三、新上市CRO企業(yè)有哪些?表現(xiàn)如何?

對(duì)比之前CRO企業(yè)數(shù)量,近兩年有不少新上市的CRO企業(yè),這部分企業(yè)代表了行業(yè)的新鮮血液,也是很多處于上市前的CRO企業(yè)的榜樣

1、2019年代表--美迪西

根據(jù)美迪西2020年業(yè)績(jī)預(yù)告,取中位值計(jì)算,全年預(yù)計(jì)凈利潤(rùn)達(dá)1.28億元,同比增長(zhǎng)93%,營(yíng)收和扣非凈利潤(rùn)同比增長(zhǎng)分別為50%和107.5%,且其中Q4單季度營(yíng)業(yè)收入和扣非凈利潤(rùn)分別同比增長(zhǎng)分別為77%和235.8%。

2020年整體財(cái)務(wù)創(chuàng)下近五年新高,當(dāng)年各項(xiàng)數(shù)據(jù)均處于行業(yè)前端,遠(yuǎn)大于CRO行業(yè)平均水平,2020年新簽訂單接近13億元,同比增長(zhǎng)約為110%,繼續(xù)呈現(xiàn)超高速增長(zhǎng)。

作為科創(chuàng)板首家CRO企業(yè),2020年迎來(lái)募投項(xiàng)目新產(chǎn)能投產(chǎn)、新簽訂單呈現(xiàn)高速增長(zhǎng)以及人員數(shù)量呈現(xiàn)高速增長(zhǎng),充分發(fā)揮了其臨床前一體化、一站式服務(wù)的CRO特點(diǎn)。相對(duì)于藥明康德之類的龍頭企業(yè),美迪西以其較小的規(guī)模,重點(diǎn)關(guān)注國(guó)內(nèi)臨床前醫(yī)藥研究領(lǐng)域,儼然在具有更性價(jià)比的價(jià)格與更便捷靈活的服務(wù)的同時(shí),業(yè)務(wù)水平絲毫不遜色于國(guó)際標(biāo)準(zhǔn)。

當(dāng)然,美迪西未來(lái)要想占據(jù)更多市場(chǎng)份額,躋身行業(yè)第一梯隊(duì),則仍舊需向頭部廠商看齊,小型藥企客戶將不再能滿足其需求,拓展大型客戶資源將是必然。

2、2020年代表--成都先導(dǎo)

根據(jù)其2020年度業(yè)績(jī)預(yù)告內(nèi)容顯示,營(yíng)收較上年將減少1960萬(wàn)元到2350萬(wàn)元,同比減少7%到9%,2020凈利潤(rùn)僅6300萬(wàn)(中位數(shù)),同比增長(zhǎng)率-48%,也是截止目前唯一個(gè)凈利潤(rùn)大幅下降的企業(yè)。

數(shù)據(jù)截止至2020年11月30日

至于業(yè)績(jī)下滑的原因,系全球疫情的波動(dòng)持續(xù),海外商務(wù)開(kāi)發(fā)活動(dòng)受到限制,導(dǎo)致部分訂單簽訂進(jìn)程變緩,DEL庫(kù)建設(shè)和篩選技術(shù)平臺(tái)升級(jí)對(duì)應(yīng)的研發(fā)費(fèi)用增加,匯率變動(dòng)造成財(cái)務(wù)費(fèi)用增加,以及2020年公司主營(yíng)業(yè)務(wù)收入項(xiàng)目中,減少了與大型定制庫(kù)合同相關(guān)的自有DEL庫(kù)化合物結(jié)構(gòu)信息和篩選方法使用費(fèi)收入這一大塊收入。

這家2020年剛上市的CRO企業(yè),代表了行業(yè)新鮮血液的灌注,也代表了資本市場(chǎng)對(duì)CRO行業(yè)的期望。同時(shí),成都先導(dǎo)也在這年首次實(shí)現(xiàn)自主研發(fā)新藥項(xiàng)目的轉(zhuǎn)讓,將自主研發(fā)的項(xiàng)目代號(hào)為HG030的產(chǎn)品全部可能的治療領(lǐng)域和適應(yīng)癥在中國(guó)大陸的全部權(quán)利轉(zhuǎn)讓給白云山制藥總廠,保留HG030產(chǎn)品中國(guó)大陸以外所有區(qū)域的全部權(quán)益。或許這也代表其未來(lái)或?qū)⒁揽俊皩?duì)外轉(zhuǎn)讓”的形式創(chuàng)收。

目前,成都先導(dǎo)自主研發(fā)新藥項(xiàng)目共約20項(xiàng),已獲得IND的項(xiàng)目包括HG146和HG030,有望降低藥物毒副作用,其他多數(shù)處于臨床前的不同階段。整體研發(fā)管線可謂優(yōu)秀,新藥項(xiàng)目處雖處于臨床早期,但產(chǎn)品定位明確,差異化顯著,2021年多個(gè)項(xiàng)目有望申報(bào)IND,項(xiàng)目?jī)r(jià)值提高推動(dòng)業(yè)績(jī)彈性提升。

四、2021年CRO行業(yè)被看好的原因?

作為資本市場(chǎng)重點(diǎn)關(guān)注行業(yè),CRO不僅僅是行業(yè)高度景氣與業(yè)績(jī)確定性強(qiáng),并且隨著技術(shù)平臺(tái)和人才隊(duì)伍建設(shè)不斷增加,企業(yè)承接及完成項(xiàng)目的能力得到加強(qiáng),也推動(dòng)了醫(yī)藥行業(yè)的產(chǎn)能利用率和運(yùn)營(yíng)效率的不斷提高,間接推動(dòng)了整體行業(yè)的加速進(jìn)步。

同時(shí)長(zhǎng)期上來(lái)看,在工業(yè)基礎(chǔ)能力逐步提升與政策完善的雙重加持下,更多本土企業(yè)進(jìn)入全球競(jìng)爭(zhēng)格局,發(fā)展現(xiàn)狀所帶來(lái)的的差距同時(shí)也意味著更大的發(fā)展空間與機(jī)會(huì),未來(lái)著實(shí)可期。

責(zé)任編輯|青霉素

聲明:本文觀點(diǎn)僅代表作者本人,不代表藥智網(wǎng)立場(chǎng),歡迎在留言區(qū)交流補(bǔ)充;如需轉(zhuǎn)載,請(qǐng)務(wù)必注明文章作者和來(lái)源。

本文來(lái)源:藥智 作者:小編 免責(zé)聲明:該文章版權(quán)歸原作者所有,僅代表作者觀點(diǎn),轉(zhuǎn)載目的在于傳遞更多信息,并不代表“醫(yī)藥行”認(rèn)同其觀點(diǎn)和對(duì)其真實(shí)性負(fù)責(zé)。如涉及作品內(nèi)容、版權(quán)和其他問(wèn)題,請(qǐng)?jiān)?0日內(nèi)與我們聯(lián)系

客服微v信:

客服微v信:

京公網(wǎng)安備 11010802031568號(hào)

京公網(wǎng)安備 11010802031568號(hào)